Was bringt das Börsenjahr 2024? Zum Jahreswechsel wünschen sich viele Anleger die große Glaskugel, die bekannterweise aber niemand hat. Schön, wenn vor dem Investieren erstmal die guten Vorsätze stehen. Grundsätzlich schauen die Deutschen auf das Jahr 2024 die Deutschen in puncto Finanzen vorsichtig wie eine repräsentative Befragung von 2.150 Frauen und Männern in Deutschland im Auftrag von J.P. Morgan Asset Management ergab. So sind die Top 3 der finanziellen Vorsätze für 2024 davon geprägt, weniger Geld auszugeben, die Schulden zu managen sowie Geld für Notfälle zurückzulegen.

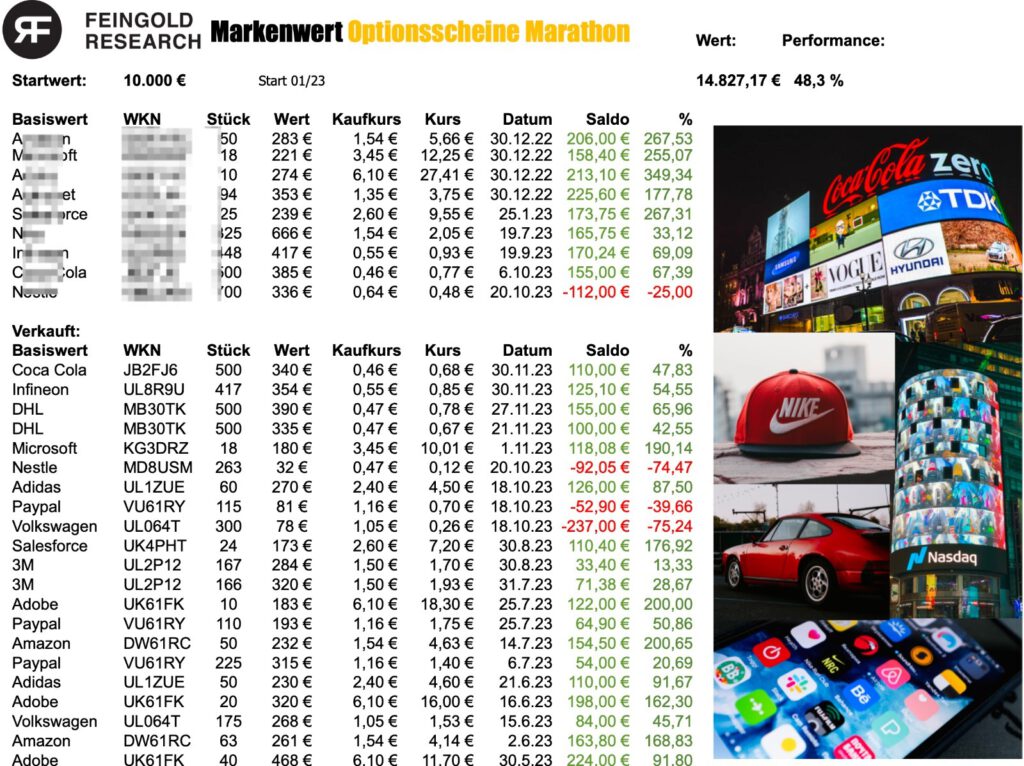

Liebe Leser, plus 49,6% Rendite– so ist der Saldo an Weihnachten 2023 für unser Markenwertportfolio Marathon. Diese Rendite konnten wir für unsere Abonnenten erzielen. Das Spannende aber – 2024 werden SIE unseren DIENST deutlich eher brauchen als 2023. 2023 war nicht allzu kompliziert. 2024 glauben wir – es wird herausfordernder. Und dies sind unsere Jahre. (SIE möchten UNS testen und abonnieren – hier auf unserer neuen Seite www.feingoldresearch.de geht es zum BÖRSENDIENST)

Erstaunlich angesichts der gegenwärtigen Wirtschaftslage ist, dass 60 Prozent der Deutschen davon ausgehen, dass sie 2024 gleich viel oder sogar mehr Geld als 2023 zum Sparen und Anlegen zur Verfügung haben werden. Rund ein Drittel der Befragten will im neuen Jahr in Wertpapieren anlegen. Einschränken wollen sich viele Befragte beim Konsum. Dies spiegelt auch schon das maue Weihnachtsgeschäft wider.

Erstaunlich angesichts der gegenwärtigen Wirtschaftslage ist, dass 60 Prozent der Deutschen davon ausgehen, dass sie 2024 gleich viel oder sogar mehr Geld als 2023 zum Sparen und Anlegen zur Verfügung haben werden. Rund ein Drittel der Befragten will im neuen Jahr in Wertpapieren anlegen. Einschränken wollen sich viele Befragte beim Konsum. Dies spiegelt auch schon das maue Weihnachtsgeschäft wider.

Ein knappes Drittel will Wertpapiere

Mit 29 Prozent hat immerhin rund ein Drittel der Befragten vor, im neuen Jahr in Wertpapiere zu investieren, also die Ersparnisse in Aktien, Anleihen, Fonds, Zertifikate und ETFs anzulegen oder einen Sparplan für regelmäßige Investments abzuschließen. Ein weiterer Vorsatz ist, sich mit nachhaltiger Geldanlage zu beschäftigen, um mit dem Geld auch etwas Gutes zu tun. Bleibt nur die Frage – wie ist die Ausgangsbasis für die Wertpapieranlage 2024? Gerade an der Börse lohnt sich immer wieder der Blick in den Rückspiegel, um die Zukunft besser einschätzen zu können. „Vor einem Jahr rechneten die sonst so optimistischen Analysten erstmals in diesem Jahrtausend mit einem Minus am Aktienmarkt. Ein unter dem Strich schlechtes Börsenjahr 2022 mit Verlusten von gut 30 Prozent beim Nasdaq 100 und zwölf Prozent beim DAX drückten auf die Stimmung“, blickt Vanyo Walter vom Broker RoboMarkets erstmal zurück.

Der von vielen Experten fast schon fest eingeplante Crash an den Börsen in der ersten Jahreshälfte blieb jedoch aus. Im Gegenteil: „Der DAX kam so gut aus den Startlöchern wie selten zuvor und das US-Technologiebarometer könnte in diesem Jahr mit einem Plus von mehr als 50 Prozent die beste Jahresperformance seit 1999 erreichen“, ordnet Stefan Riße von Acatis eine Rally ein, die besonders die magischen Tech-Sieben um Microsoft und Meta im Kurs eskalieren ließ. „Nach gängigen Bewertungskennzahlen sind die Unternehmen allerdings nicht mehr günstig bewertet“, fügt Experte Walter an.

An der Börse neigen Anleger oft dazu, Trends der Vorjahre einfach fortzuschreiben. Es überrascht wenig, dass internationale Fondsmanager wieder optimistisch in die Zukunft blicken und sich entsprechend positioniert haben. Die Investmentbank Goldman Sachs kippte im Dezember 2023 um und ruft für 2024 nun ein optimistisches Kursziel für den S&P 500 aus, nachdem man mit Pessimismus seit fast zwei Jahren komplett falsch gelegen hatte.

Das sind die Warnsignale

Dabei gibt es reichlich Warnzeichen. „In den verwalteten Depots sind Aktien derzeit so stark übergewichtet wie seit Beginn des Zinserhöhungszyklus der US-Notenbank im März 2022 nicht mehr. Die Erwartungen an fallende Leitzinsen und Anleiherenditen sind auf Rekordniveau und im Gegenzug die Barreserven der Profis mit 4,5 Prozent auf ein Zweijahrestief gerutscht“, so Stefan Riße von Acatis. Bei einem verwalteten Vermögen von 611 Mrd. Dollar ist also nicht mehr viel Pulver für Nachkäufe vorhanden. In Anleihen sind Investoren sogar so stark übergewichtet wie seit 15 Jahren nicht mehr. Risiken werden offenbar ausgeblendet, die Mehrheit der Fondsmanager geht von einer sanften Landung der Weltwirtschaft aus und vertraut dabei auf das Geschick der großen Notenbanken. „Nur ein Viertel der Befragten rechnet mit sinkenden Unternehmensgewinnen“, gibt Franz-Georg Wenner von Indexradar zu bedenken.

Der Konsens liegt oft daneben

Wenn unter den großen Akteuren nahezu Konsens herrscht und viele auf eine Richtung an den Märkten setzen, ist Vorsicht angebracht. Erinnern wir uns: Vor zwölf Monaten dominierte der Pessimismus und die Börsen zauberten ein glänzendes Jahr aufs Parkett. Heute hingegen ist das Bullenlager gut gefüllt und es werden immer höhere Kursziele ausgerufen. Aber nicht nur Stimmungsumfragen und Positionierungen mahnen zur Vorsicht.

Der breite US-Aktienmarkt weist mittlerweile ein Kurs-Gewinn-Verhältnis von knapp 20 aus und liegt damit deutlich über dem 10-Jahres-Durchschnitt. Für das erste Quartal 2024 wird ein Wachstum von sechs Prozent erwartet, im zweiten Quartal sollen es elf Prozent sein, für das Gesamtjahr liegt die Messlatte bei sportlichen zwölf Prozent. Albert Edwards, zugegeben oft pessimistischer Analyst der Societe Generale, drückt es vor Weihnachten so aus: „Sell-Side-Analysten rund um den Globus müssen nun ihre Kursziele rausgeben. Aus meiner Sicht ist eine einzige große Blase entstanden am Aktienmarkt, die 2024 platzen muss“. Man darf gespannt sein, wer Recht behält.